大部分的貸款陷阱,多數隱藏在利率這個部分,因為數字的變化通常最容易讓人疏忽。本篇將詳細介紹各個汽車貸款管道的利率,並且以實際的例子試算,讓你5分鐘搞懂汽車貸款利率的眉角。

1.汽車貸款有哪些申請管道?利率與額度各是多少?

汽車貸款的申請管道有以下三種,其利率與額度如下所述:

申請管道

- 銀行:利率約6%~15.99%,額度最高300萬,成數80%~100%。

- 融資公司:利率7%~14%,額度最高350萬,成數最高240%。

- 民間公司:利率12%~36%,額度與利率皆無標準。

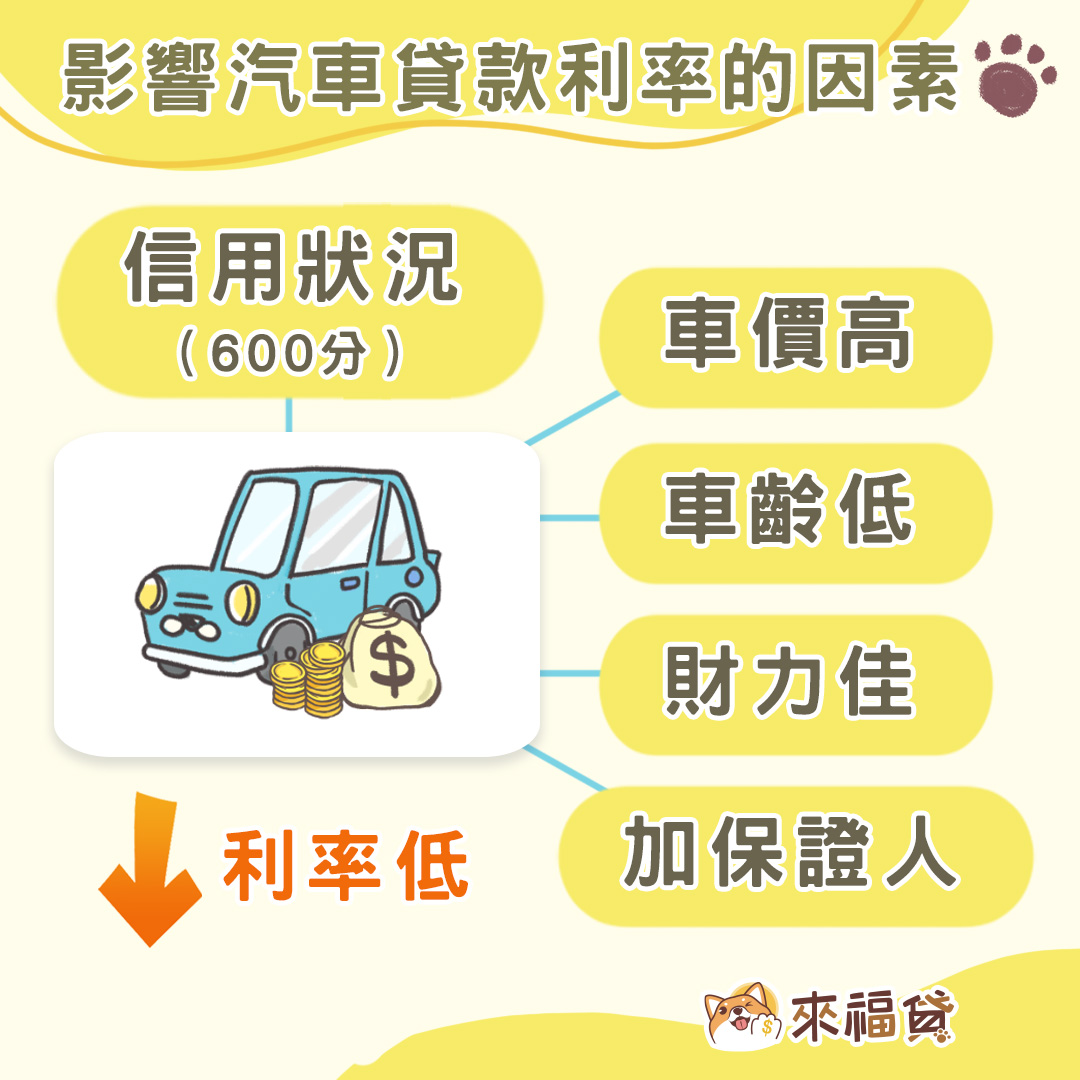

影響汽車貸款利率的因素

(1)車價:

通常車價越高的汽車,可貸額度會比平價汽車要來得高,貸款利率也較低。

(2)車齡:

因為折舊率的關係,老車的價值不如新車,貸款利率也比新車高。

(3)信用狀況:

建議信用報告分數須600分以上,才有可能取得較低利率的貸款。

(4)財力狀況:

提供薪資轉帳、勞保明細、扣繳憑單為佐證。若是可以額外拿出不動產權狀,或其他有價證券,能大大提升貸款申請的優勢。

(5)增加保人:

另外增加一位信用與財力俱佳的保證人,也能在申請貸款上加分不少。

汽車貸款利率試算

有些車貸業務為了讓你簽約,會直接以月付金回推車貸利率,這樣的算法在利率上,會比銀行的實際利率來得低,但是這樣的算法是錯誤的。

以月付金回推計算的利率稱為「單利」,這必須在每個月繳交的利息金額相同下,才有可能得到的結果;而銀行使用的利率為「複利」,每個月的利息會隨著本金餘額越來越少,以下比較此二種計算方式的差異。

假設汽車貸款30萬,分60期:

| 車貸利率 | 8.2% | 14.5% =單利8.2% |

| 月付金 | $6,112元 | $7, 058元 |

| 總利息支出 | $66,691元 | $123,527元 |

2.汽車貸款怎麼申請?

申請條件

- 年滿20歲,未滿65歲

- 名下汽車可正常行駛(銀行不接受15年以上的汽車申請)

- 工作收入穩定

- 信用狀況良好(信用報告須600分以上)

申請流程

- 送件申請

- 條件審核

- 簽約對保

- 帳戶撥款

3.汽車貸款有哪些優缺點?

汽車貸款的優點

汽車貸款的優點

(1)申請簡便:

只需備妥文件後申請,在簽約對保後,2個工作天就能拿到資金。

(2)門檻不高:

銀行在15年內的汽車都可以申請;融資公司則不限車齡、廠牌、排氣量,只要可以正常發動與行駛就能申請。

(3)可貸額度較高:

銀行可貸額度最高300萬,融資公司最高350萬。

汽車貸款的缺點

(1)利率較高:汽車借款的利率約2.38%~16%之間;房屋貸款利率1.56%起;信用貸款利率則在2.03%~15.99%的區間,相較之下汽車貸款的利率是較高些。

4.汽車貸款常見的利率陷阱有哪些?

不管是買車分期或將汽車抵押借款,貸款利率這個細節最常被人忽略。以下分析常見的貸款話術,讓你遠離被詐騙的機會。

貸款時常見話術

(1)以「單利」混淆「複利」:

如上面的試算例子,用單利的計算方式,主要是為了營造出低利率、低月付的假象,目的就是要吸引你簽約。

買車時常見話術

(1)貸款零利率:

汽車貸款零利率通常見於買車時,車貸業務會用的話術,目的在吸引你上門買車,其實這些利率早已轉嫁在車價,或其他收費項目上了。

(2)低頭款、低月付:

這類的話術主要用在期數短的貸款方案,貸款最後一期會要求你一次補足剩下的餘額,形成前期還款輕鬆,後期資金吃緊的情況。

(3)呼吸專案:

只要能呼吸就能申請汽車貸款,看似輕鬆的申請條件,其實潛藏不為人知的高風險,與高利貸的性質相差不多。

5.汽車貸款常見問題

- Q汽車動保設定費需多少?

- A動保設定費約$3,500元~$5,000元(視貸款成數而定)

- Q汽車貸款需要保證人嗎?

- A不需要。不過能增加信用與財力俱佳的保證人,能爭取到更好的貸款條件。

- Q有臨時的資金需求,該選擇汽車貸款還是信用貸款?

- A視需求而定。以下將二者的條件列表,提供你比較參考:

條件 利率 額度 汽車融資 ˙年滿20歲,未滿65歲

˙名下有汽車(銀行有15年車齡限制)

˙信用狀況良好

˙工作收入穩定銀行6%~16%

融資公司7%~14%銀行最高300萬

融資公司最高350萬信用貸款 ˙信用分數須600分以上

˙有DBR 22倍的限制˙負債比例不可超過60%銀行不超過16%融資公司不超過16% ˙銀行審核嚴格,通常無法取得高額度貸款

˙融資公司審核寬鬆,易取得需求資金由以上這張表可以看出,銀行審核嚴格,不論是汽車貸款或是信用貸款,都不容易取得較好的貸款條件。因此建議向融資公司申請汽車貸款,可以即時滿足資金週轉的需求。

汽車貸款利率的資訊複雜,若是加上利率與額度的試算,很多民眾容易被混淆,因此在申請汽車貸款前,記得要多問幾家貸款機構,並且仔細比較過後,就能選擇到最適合的汽車貸款方案。

汽車貸款的優點

汽車貸款的優點